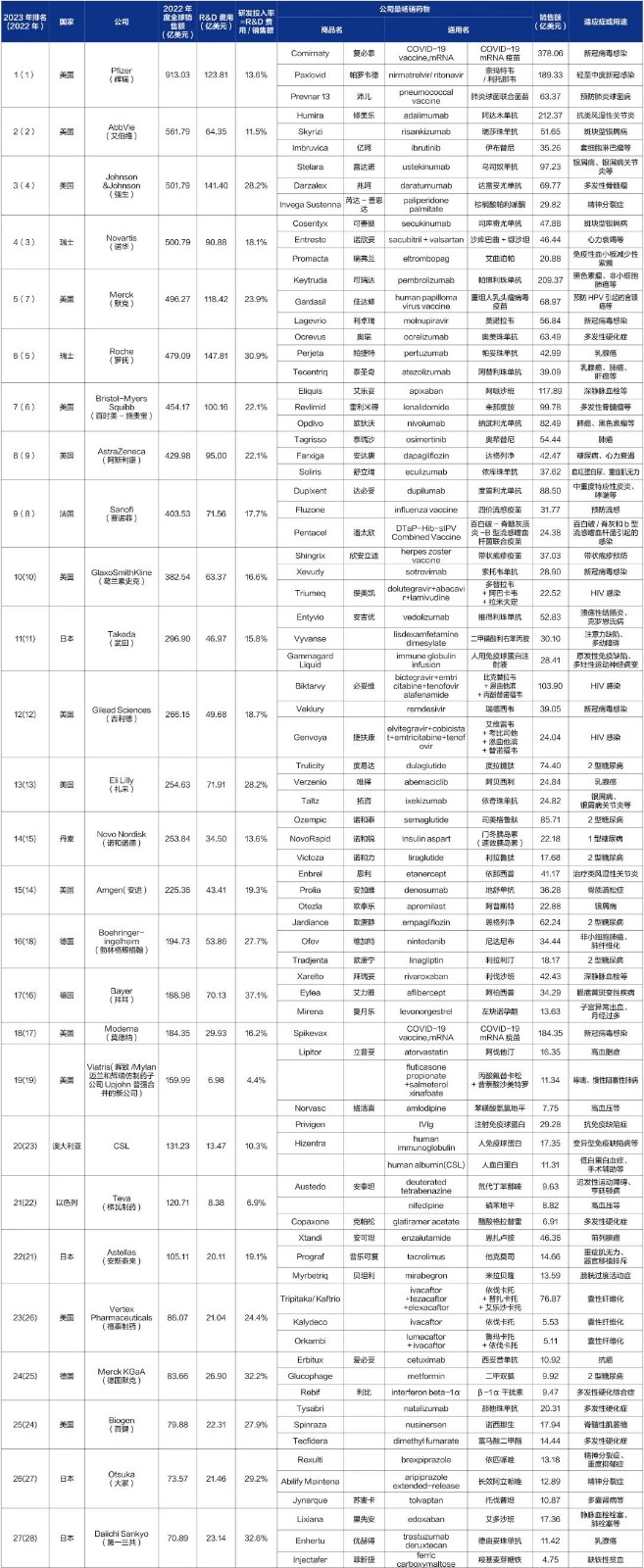

《制藥經理人》已連續23次推出Top 50榜單。2023年TOP10名單沒有變化,而排位有些許變化。由于新冠疫苗和小分子新冠特效藥的“雙重加持”,輝瑞以913.03億美元前所未有的銷售額再排首位,銷售額凈增192.6億美元,同比上升了26.7%,過去10年,輝瑞曾七次登頂全球制藥50強的冠軍。2016年至2019年,更是連續4年蟬聯第1名。到了2020年,輝瑞跌至第3名,2021年,更是掉到第8名。艾伯維銷售額為561.79億美元,同比微增2.1%,保持了第2名;第3名強生,銷售額同比微增0.7%,排名上升一位;諾華銷售額下降了2.1%,與強生排名互換,排名下降一位到第4名。前四家銷售額度超過了500億美元,比2022年多了一家。默克排在第5名,排名上升兩位,銷售額同比增長14.7%,離500億美元只有“一步之遙”3.63億美元。羅氏仍處在“老三駕馬車”三大腫瘤藥失速的陰影下,同比下降2.8%,后退一位至第6位,羅氏曾是2020年和2021年全球制藥50強冠軍,對羅氏來說,不是自己不努力,而是他人“瘋狂”地抓住了新冠這個機遇。施貴寶也后退一位至第7名,銷售額微降了0.6%。阿斯利康和賽諾菲排名也是互換,阿斯利康升高一位至第8名,銷售額增長了19.0%,賽諾菲下降一位至第9名,銷售額增長了3.6%。葛蘭素史克保持了第10名,銷售額增長了14.4%。Top 10榜單中有7家銷售額同比上升,3家同比下降。

從研發費用投入的絕對值來看,羅氏的研發費用升為第一,為147.81億美元,相比2022年的130.80億美元增加了13.0%,為歷年來各跨國藥企研發投入之最,其連續4年研發投入超過100億美元。強生排第2名,為141.4億美元,相比2021年的117.81億美元增加了20.0%。輝瑞由第1后退兩位至第3,為123.81美元,相比2022年的138.29美元減少了10.5%,這兩年輝瑞一直在利用新冠相關疫苗和藥物賺取的利潤進行再投資和加大合作研發,所以其研發投入也是連續2年超過100億美元。美國默克排第4,為118.42億美元,相比2022年的122.45億美元略降了3.3%。施貴寶排第5,為100.16億美元,相比2022年的95.31億美元增加了5.1%。這5家企業的研發費用都超過了100億美元,相比2022年多了1家。阿斯利康排第6,為95.0億美元,相比2022年的79.87億美元增加了18.9%,諾華排第7,為90.88億美元,相比2022年的90.41億美元微增了0.5%,這兩家的研發費用超過了90億美元。Top 10榜單中有6家研發費用投入同比上升,4家同比下降。研發費用投入的統計一般都是公司的全部業務的研發費用合計,不區分處方藥、OTC藥和消費保健品、醫療器械等的研發費用。部分公司的研發費用投入相比2022年的費用有大幅變動,估計與其財務核算和賬務處理有關。

50強中有29個公司銷售額取得了增長(含6個新進公司應該有增長才進入榜單),增幅最大的是輝瑞,因其新冠特效藥Paxlovid暢銷而增長了192.6億美元;21個公司的銷售額同比下降,降幅最大的是美國再生元,銷售額降低了52.23億美元,該公司營收下滑的根本原因是其新冠藥物Ronapreve(REGEN-COV)2021年度賣出58.28億美元,但2022年度沒有銷售額,是由于對奧密克戎毒株缺乏有效性,美國FDA2022年1月在全美限制了對其新冠抗體藥物的使用,故再生元在2022年度沒有新冠抗體藥物的銷量記錄。50強中有27個公司的研發投入有增長,15個公司研發投入有降低,2個未有研發投入數據,6個新進入公司未有可比數據。從每個公司的前三暢銷藥可以推算出有些公司還是比較專注在某個治療領域,如葛蘭素史克和吉利德聚焦在病毒感染,諾和諾德專注在糖尿病,百健重點聚焦在多發性硬化癥,澳大利亞CSL重點在人血蛋白,福泰制藥專注在囊性纖維化,較多企業如百健、福泰制藥和Horizon Therapeutics等在罕見病領域有特長。

2022年度還是新冠疫苗和新冠藥物達到最頂峰的一個年度,2023年全球最暢銷藥物還是輝瑞與BioNTech合作的COVID-19 mRNA疫苗復必泰,輝瑞負責的銷售額又微增至378.06億美元,保住了首位,2023年復必泰占到輝瑞全球處方藥銷售額的41.4%。修美樂2023年銷售額是212.37億美元,比2022年的206.94億美元僅增長了2.6%,連續兩年突破200億美元,位居第2,修美樂占到艾伯維全球處方藥銷售額的37.8%,與2022年的37.6%基本持平,艾伯維也在盡量化解修美樂專利到期銷售額急劇下降的風險。排名第3的是默克的可瑞達(帕博利珠單抗),雖然是全球第2個批準的PD-1/PD-L1藥物,但其銷售額為209.37億美元,首次突破200億美元,占默克銷售額的42.2%,比2022年的171.86億美元又增長了21.8%,銷售額是全球首個上市的PD-1/PD-L1藥物施貴寶Opdivo的2.54倍,后者銷售額為82.49億美元,2023年同比只增長9.1%。排名第4的是輝瑞2022年新上市的新冠特效藥Paxlovid,銷售額達到了189.33億美元。排名第5的是莫德納的COVID-19 mRNA疫苗Spikevax,銷售額達到了184.35億美元,同比增長4.3%。處方藥排名第6的是施貴寶的艾樂妥(阿哌沙班),其銷售額為117.89億美元,銷售額增長9.5%,已成為美國口服抗凝劑市場的領導者。排名第7的是吉利德的必妥維(比克替拉韋+恩曲他濱+丙酚替諾福韋)為103.90億美元,銷售額增長了20.5%,是治療艾滋病藥物的王牌。排名第8的是施貴寶的雷利米得(來那度胺)為99.78億美元,比2022年的128.21億美元大幅下降了22.2%,跌破100億美元。單一廠家處方藥排名第9的是強生的喜達諾(烏司奴單抗)為97.23億美元,銷售額增長了6.4%。單一廠家藥物排名前9名都超過了90億美元,其中1個300億美元級,2個200億美元級,4個100億美元級,2個90億美元級。PharmExec也提到,隨著COVID-19產品銷售熱潮已過去,榜單上的公司正在進行重置,將重心轉移到未來的新處方道路上以及更穩定的戰略以應對崎嶇的商業環境。所以隨著新冠疫苗和新冠藥物的“否極泰來”和艾伯維修美樂專利到期帶來的銷售下降,默克的可瑞達(帕博利珠單抗)將會成為明年的新一代“藥王”。分析人士認為,新冠大流行期間的首批疫苗和治療藥物可能已經達到或將在2022年達到峰值,銷售額可能會從此開始下降,同時將新冠病毒產品的銷售與傳統意義上的其他藥物進行比較可能并不公平。

在并購方面,輝瑞一直在利用Covid相關疫苗和藥物賺取的利潤進行再投資,包括2022年3月11日完成了以67億美元對炎癥和免疫治療公司Arena的收購,和2022年10月完成了以約54億美元對血液治療公司Global Blood Therapeutics的收購,將其上市主打產品治療鐮狀細胞病藥物Oxbryta (voxelotor) 收入囊中。而在這以前的2021年8月,輝瑞就以22.6億美元收購加拿大藥物開發商Trillium,獲得其阻斷CD47-SIRPα信號通路的兩款處于早期臨床階段的抗癌藥物。2022年5月10日輝瑞宣布將以總計約116億美元收購神經疾病藥企Biohaven,將重磅偏頭痛(CGRP)上市藥物Rimegepant及在研管線加入到了自己的產品線中。CGPR管線包括雙效偏頭痛療法Rimegepant、急性偏頭痛療法Zavegepant,另外還有5個臨床前項目。輝瑞又于2022年6月21日以9050萬歐元收購法國疫苗公司Valneva的8.1%股份,加速全球首款新型萊姆病疫苗VLA15的研發。此外輝瑞還撥出5.25億美元于2022年5月完成了對ReViral的收購,這是一家專注于呼吸道合胞病毒(RSV)抗病毒藥物的初創公司。而最新的消息,在2023年3月,輝瑞同意以430億美元收購美國生物技術公司——抗體藥物偶聯物(ADC)老牌企業Seagen,Seagen目前只推出了兩款ADC治療藥物,最暢銷的藥物是治療淋巴系統癌癥的Adcetris,2023年的銷售額為8.39億美元,比前一年增長了19%,治療尿道癌癥的藥物Padcev在2023年的銷售額也增長了33%,至4.51億美元。輝瑞的大量收購兼并,都是為一旦新冠疫苗和新冠特效藥銷售下降后有新的產品來替代從而保持住其“宇宙第一藥廠”的榮譽。

在其它并購方面,2022年最大的一筆是,2022年12月安進同意以總價278億美元收購Horizon Therapeutics,后者在全球多地都有布局,正在研發針對罕見自身免疫性疾病和炎癥性疾病的多種藥物,但2023年5月受到了美國聯邦貿易委員會(FTC)的訴訟,擬阻止交易的達成。另外安進在2022年8月還宣布以37億美元收購了ChemoCentryx公司及其在癌癥、自身免疫和炎癥性疾病方面的產品組合。2022年6月,百時美施貴寶宣布以41億美元收購了癌癥治療公司Turning PointTherapeutics,Turning致力于設計和開發針對癌癥遺傳驅動因素的下一代療法,其產品線包括Repotrectinib、TPX-0022、TPX-0046和下一代ALK抑制劑TPS-O131。2022年12月,武田同意以40億美元預付款和2筆10億美元的里程碑式付款方式總價高達60億美元購買銀屑病治療公司NimbusTherapeutics的實驗性免疫藥物NDI-034858。2022年5月,葛蘭素史克宣布以 總價33億美元的價格收購了疫苗公司Affinivax,從而擁有了24價肺炎球菌疫苗和配套的技術平臺,豐富了其肺炎球菌疫苗未來產品線。另外葛蘭素史克在2022年4月還向開發出晚期骨髓纖維化藥物momelotenib的Sierra Oncology 公司總出資19億美元收購其流通股份。2022年1月,比利時UCB公司達成協議花費19億美元收購Zogenix,Zogenix擁有已上市的抗癲癇藥Fintepla(芬氟拉明)。2022年10月,住友制藥的子公司Sumitovant以17億美元收購專注于女性健康和前列腺癌的Myovant Sciences的剩余股份。2022年10月,Incyte宣布以總價14.3億美元收購由Medicxi投資孵化的Villaris Therapeutics,并獲得后者在研抗IL-15Rβ單克隆抗體藥物auremolimab(VM6)。2022年11月,默克決定以13.5億美元的價格收購Imago BioSciences 及其處于臨床階段的一系列骨髓疾病治療治療藥物。

2023年并購的最新消息還有,2023年3月,賽諾菲和Provention Bio聯合宣布兩者達成協議,賽諾菲將斥資近29億美元收購Provention,并囊獲用于延緩1型糖尿病(T1D)發病的藥物Teplizumab。2023年4月,默克公司宣布,同意以108億美元收購Prometheus Biosciences,以進軍利潤豐厚的免疫疾病治療市場,后者的創新候選藥物PRA023目前處于研發后期階段,用于治療潰瘍性結腸炎、克羅恩病等自身免疫性疾病,這筆交易計劃在2023年第三季度完成。2023年4月,葛蘭素史克宣布與BELLUS Health達成收購協議,將以總額20億美元收購BELLUS,將獲得BELLUS的核心產品camlipixant,camlipixant是一種具有best-in-class潛力的高選擇性P2X3受體拮抗劑,目前正在開展一線治療難治性慢性咳嗽(RCC)患者的III期臨床試驗,該交易預計將在2023年第三季度或更早完成。2023年4月,日本安斯泰來和Iveric Bio宣布,雙方簽訂最終協議,安斯泰來通過子公司以59億美元現金收購Iveric Bio 全部已發行股份,Iveric Bio專注于眼科領域新療法的研發,2023年2月FDA接受了Iveric Bio的Avacincaptad pegol(ACP)(商品名Zimura)用于治療繼發于年齡相關性黃斑變性的黃斑地圖狀萎縮的新藥申請。該新藥申請已獲得優先評審,《處方藥使用者費用法案》(“PDUFA”)的目標日期為2023年8月19日。上述這些兼并將會影響2023年度及今后的50強榜單的排名。

大型藥企們也在通過研發融資和聯合研發的方式擴展自己的產品線。大部分的這類融資協議都采取了back-load的支付方式,即先期僅提供少量的研發費用,如果后期能取得預定的里程碑成果,那么就會給到金額大很多的投資。這類融資方案不僅有助于生物技術公司獲得經費,也將幫助大型藥企獲得更多的技術能力或候選藥物,甚至最后實現完整的收購。賽諾菲與Scribe Therapeutics 公司達成細胞治療研發協議,與IGM Biosciences 公司和Adagene公司在免疫治療領域達成兩項協議,與Seagen公司進一步達成抗體藥物偶聯協議,還與Insilico Medicine 實現了人工智能靶標發現的研發合作。默克也簽署了多項此類協議,包括與Orion和Kelun公司在癌癥治療、Orna公司在RNA以及Curve公司在“不可藥性”靶標方面的研發合作。輝瑞也繼續在聯合研發方面大舉支出,其中包括與Vita DAO 在老年病方面的合作。

在仿制藥方面,Viatris(暉致)在2023年的榜單中保持了第19位,其銷售額下降了8.6%,保住了全球仿制藥領頭羊的地位。梯瓦2023年銷售額反而上升了15.3%,排名上升一位至第21位,兩者的銷售額差距在拉近。仿制藥業務為主的企業愛爾蘭的百利高、印度的太陽制藥和美國雅培分列在第32位、第33位和第36位,這些企業研發投入率都在6%以下。

2023年,50強門檻有較大幅度下降,第50位的美國Novavax銷售額只有15.55億美元,相比2022年的50強日本協和麒麟銷售額的29.59億美元,下降了14.04億美元,這個是難以想象的,第49位美國Incyte的銷售額還有27.45億美元,差一名不會下降這么多,估計編輯有意為之將Novavax加入或者2022年后面幾名的數據沒有公開申報,2022年50強最后幾名的印度阿拉賓度、德國Stada(史達德)、愛爾蘭Endo International(遠藤國際制藥)和日本協和麒麟2022年銷售額都在29億美元以上,2023年這幾家企業的銷售也不會下降很多,但此次沒有納入。所以50強門檻的真實數據應該還是在29億美元以上。

在50強中,與2022年的研發費用投入相比,2023年有12家企業的研發費用同比增長超過20%,為拜耳、歐加隆、莫德納、再生元、德國默克、費森尤斯、CSL、勃林格殷格翰、雅培、諾和諾德、爵士制藥和強生。拜耳的研發費用增長了88.7%,研發投入率為37.1%,在研發投入率排名中排第5位;歐加隆的研發費用增長了70.0%,研發投入率為8.6%;莫德納的研發費用增長了63.9%,研發投入率為16.2%;而中國的江蘇恒瑞雖然研發費用降了3.9%,而其銷售額同比下降了22.9%,所以研發投入率反而上升至22.3%,相比2022年的17.9%增加了4.4個百分點,已經超過了50強的平均研發投入率19.9%,為中國4家50強公司中研發投入率最高的;中國石藥集團的研發費用增長了14.8%,研發投入率為15.3%,也超過了制藥公司15%的門檻。研發費用投入跌幅最大的是福泰,下降了31.0%,其銷售額增長了13.7%,研發投入率為24.4%,而其2022年高達40.3%。研發費用投入跌幅排第2的是太陽制藥,下降了24.6%,研發投入率為5.4%。禮來、大冢、UCB和衛材的研發投入率2020年至2023年連續四年都超過了25.0%,第一三共研發投入率2021年和2023年連續三年都超過了25.0%。羅氏和百健研發投入率2022年和2023年連續兩年都超過了25.0%。而新進榜單的愛爾蘭仿制藥企業百利高以1.25億美元的研發投入和2.3%的研發投入率墊底。

本次排名基于各大藥廠2022年度的銷售數據,《制藥經理人》每年的榜單數據來自全球醫藥市場研究機構Evaluate Pharm,這個榜單專注全球制藥企業的處方藥銷售,銷售數據反映的是人用藥品制劑和疫苗的全球銷售,沒有把獸藥和消費者保健產品的收入計算在內,OTC藥品的銷售收入也盡可能地被剔除在外,另外技術轉讓收入和技術性收入也排除在外。所以一直被企業年度總結及醫療機構所重視。幾乎全部的美國和歐洲公司的年報數據截止至2022年12月31日,而多數日本公司的財政年度是截止至2023年3月31日。同時各公司本國貨幣單位以年度平均匯率換算成美元銷售額。由于上述原因,報告中的數據在統計口徑和結果上,與這50家企業的報告會有些差異。很多企業由于業務難于分清的情況下,會有只進“一年榜單”的經歷,如2021年的中國云南白藥、2020年的日本明治、2016年的韓國CJ和瑞士雀巢等。

除以上變化外,2023年的排名還有以下的特點:

一、世界制藥企業的格局沒有改變,但中國為代表的新興市場已連續入圍 :

資料顯示,2023年的50強與2022年相比有些許變化。原50強企業:美國亞力兄(2022年42位)被阿斯利康收購并表后徹底消失,而住友日本制藥(2022年36位)、印度阿拉賓度(2022年46位)、德國Stada(史達德)(2022年47位)、愛爾蘭Endo International(遠藤國際制藥)(2022年49位)和日本協和麒麟(2022年50位)等5家企業跌出榜單,住友日本制藥估計是統計遺漏的原因,就像今年第35名的日本中外制藥,去年也沒有進入榜單,今年又突然冒了出來。后面原先排在榜單末尾的4家更多可能會受匯率的影響,但是相信會比今年的第50名美國Novavax的15.55億美元要高。6家企業新進入50強,分別是首次進入榜單的愛爾蘭百利高(第32名)、去年估計遺漏而今年再次進入榜單的日本中外制藥(第35名)、首次進入榜單的愛爾蘭Horizon Therapeutics(地平線治療)(第42名)、首次進入榜單的靠新冠疫苗銷售的德國BioNTech(第47名)、首次進入榜單的美國Incyte(第49名)和美國Novavax(第50名),愛爾蘭百利高是一家總部設在愛爾蘭都柏林的跨國化學仿制藥生產公司,有處方藥和OTC藥及特殊藥品,2023年估計是參與了評選,未來有業務數據細分后的OTC藥被剔除統計而跌出榜單的可能。日本中外制藥一直是50強榜單的常客,去年估計統計遺漏而今年再次進入榜單,曾位列2021年第41位,2020年第40位,2019年的第39位,2018年和2017年的第37位,2016年和2015年的第38位,2014年的第36位,2013年的第33位,2011年的第26位和2010年的第27位。愛爾蘭Horizon Therapeutics(地平線治療)是一家總部位于愛爾蘭都柏林的全球生物技術公司,專注于治療罕見,自身免疫和嚴重炎癥性疾病的藥物,在2022年12月安進宣布將以278億美元收購愛爾蘭Horizon Therapeutics,但2023年5月受到了美國聯邦貿易委員會(FTC)的訴訟,擬阻止交易的達成,如果收購達成,則首次進入榜單的Horizon Therapeutics將在明年的榜單中消失。首次進入榜單的德國BioNTech是僅靠一款新冠疫苗進入50強的專注于mRNA疫苗的企業,BioNtech獨自負責復必泰(Comirnaty)在德國和土耳其區域的銷售就獲得了33.39億美元,而輝瑞與之合作負責其它地區的銷售。美國Incyte是一家2002年最初由一群科學家創立并逐步發展成全球性的生物制藥公司,致力于新藥的發現與開發,主攻腫瘤、炎癥和自身免疫方向,其有第一個批準的JAK1/JAK2抑制劑。美國Novavax是一家1986年成立并以重組納米顆粒技術生產重組蛋白疫苗的生物技術公司,重組蛋白疫苗Nuvaxovid是其首個上市產品,但因管理層決策、產能限制等因素而一拖再拖,距離Moderna和BioNtech的新冠mRNA疫苗上市已遲到了一年多的時間,錯過了“黃金期”。

50強企業的國家分布是美國17家,日本6家,德國5家,中國4家,法國3家,愛爾蘭3家,瑞士2家,英國2家,印度1家,丹麥1家,以色列1家,澳大利亞1家,加拿大1家,比利時1家,意大利1家和西班牙1家。

今年的變化是美國增加1家,日本減少1家,愛爾蘭增加1家,印度減少1家。新興市場如中國、印度的企業已連續多年入圍。就國內藥企入圍情況而言,今年較2022年并無變化,仍是江蘇恒瑞、中國生物制藥、上海醫藥集團、石藥集團四家國內藥企入圍,不過今年排名情況卻發生了較大的變化。其中,中國生物制藥排名微升一未至第39名,一躍成為中國區第一,江蘇恒瑞從2022年的第32名下滑至第43名,上海醫藥集團則與去年排名持平,仍排在第41名。石藥則下滑了5名至第48名。印度太陽制藥與去年排名持平,仍排在第33位,去年第46名的印度阿拉賓度則未進今年的榜單。

二、藥企新藥研發投入總體仍維持高水平:

提高創新能力仍是制藥企業提高其競爭力的主要手段,大多數企業維持了相應的研發投入。2022年度,美國FDA批準了36個原創新藥(22個新分子實體和14個新生物制品,未包含疫苗),市場還是普遍看好生物制藥行業的增長潛力。2023年,全球藥企50強在新藥研發上共投入1773.1億美元,與2022年1610.7億美元的研發費用相比增加了162.4億美元。2023年50強企業的研發投入率(其中2家未列出研發費用)平均為19.9%,比2022年(其中4家未列出研發費用)的18.8%提升了1.1個百分點。50強中有33家公司的研發投入超過銷售收入的15%,由此可見各企業仍對研發創新很重視。

TOP10企業的研發投入金額在五十強企業中都占據著舉足輕重的地位,各企業的研發占比一直在10%~30%之間徘徊。2012年研發占比最高為羅氏22.5%,最低為阿斯利康15.0%;2013年最高禮來27.4%,最低雅培12.5%;2014年最高禮來26.4%,最低輝瑞13.9%;2015年最高羅氏21.5%,最低吉利德11.2%;2016年最高阿斯利康24.1%,最低為吉利德9.4%;2017年最高默克27.4%,最低為吉利德13.1%;2018年最高賽諾菲24.3%,最低為艾伯維13.7%;2019年最高羅氏22.0%,最低為艾伯維15.9%;2020年最高施貴寶23.1%,最低為武田15.2%;2021年最高輝瑞24.9%,最低為艾伯維13.1%;2022年最高默克28.3%,最低為艾伯維11.8%;2023年最高羅氏30.9%,最低為艾伯維11.5%。

50強中有21家企業的研發投入率超過了20%,比2022年的15家增加了6家,主要還是多家企業研發投入的增長幅度超過了其銷售額的增長幅度,研發投入率超過20%的公司有排名第3位的強生、第5位的默克、第6位的羅氏、第7位的施貴寶、第8位的阿斯利康、第13位的禮來等,而第1位輝瑞低于15%、第2位艾伯維剛接近12%,第4位諾華低于20%。另外還有一些新興的生物醫藥公司也成為新藥研發的主力軍,通過投入獲得了非常有前景的藥品,其中比較亮眼的是再生元、UCB、百健和福泰,其研發投入率基本保持在20%以上,2023年投入率分別為55.6%、31.5%、27.9%和24.4%。還有重視研發而趁此新冠疫情脫穎而出的創新公司有BioNTech和Novavax,2023年投入率分別為49.1%和79.4%。日本的三家企業研發投入也普遍提高,大冢、第一三共、衛材的研發投入率分別為29.2%、32.6%和26.7%。

Evaluate Pharma數據庫顯示,2022年度,全球藥品研發支出總額約為2300億美元。而前50強的研發費用總額(其中2家未列出)為1773.1億美元,占比為77.1%,相比2021年度的1610.7億美元和76.0%分別增加162.4億美元和提高1.1個百分點,說明研發投入向50強公司更集中。而前10強和前20強的研發費用分別為1016.76億美元和1437.60億美元,相比2021年度分別增加49.41億美元和95.56億美元,分別占前50強的57.3%和81.1%,表明了前20強公司維持了其研發投入。

三、前20強企業藥品銷售仍占絕對優勢:

50強公司2023年的處方藥銷售收入合計為8931.4億美元,這一數字較2022年的8560.3億美元上升了4.3%,這顯然是新冠疫苗維持了銷售額后新上市的新冠治療藥物銷售凸顯的“功勞”。在全球藥企50強中,2023年前10強藥企的銷售收入占50強總銷售收入的57.4%,前20強藥企的銷售收入占50強總銷售收入的81.5%,而2022年時這兩項比值分別也是55.5%和80.7%,前20強處方藥銷售收入的集中度略有提升,在50強中占絕對優勢。

四、新興生物制藥公司的研發活躍度更高,收購兼并更頻繁:

趨勢表明,越來越多的新藥批準由小型臨床階段開發商贊助,其中許多開發商由私募股權和風險投資提供資金。隨著新興生物制藥公司的新藥進入研發后期或上市后發展壯大,又會出現多種發展方式,一是與大公司技術合作并借助大公司的營銷能力,如與輝瑞合作新冠疫苗的BioNTech、與羅氏合作的日本中外制藥和日本鹽野義,二是被其他公司收購,原有風險投資股東退出,三是爭取上市募集資金后自主發展,發展并購到一定階段甚至進入50強以后被購并,原股東成為合并公司的股東,如2022年同意被安進收購的新進入50強Horizon Therapeutics、被阿斯利康收購的亞力兄、被艾伯維兼并的艾爾建、被武田吞并的夏爾和被強生并購的愛可泰隆。

2022年度,美國FDA批準了36個原創新藥(22個新分子實體和14個新生物制品,未包含疫苗),比2021年度的49個減少了13個。2020年初至今,疫情蔓延世界各地,好多個藥物公司都轉移精力集中在新冠疫苗和新冠治療藥物上,多個治療新冠的疫苗、抗體藥物和小分子化學特效藥等先后上市,可以看出,對于2022年度藥品的審批上市有所影響。其中22個新藥批準獲得“優先審評”地位,占比達到61%;20個是治療罕見病的“孤兒藥”,占比達56%;28%(10個)是“突破性治療藥物”認定,為某些疾病提供了新的治療方法,也有1個被認定為“罕見兒科疾病用藥” 和2個被認定為“合格傳染病產品(QIDP)”。從治療領域看,FDA批準的新藥仍然以腫瘤居多,為11個,其次中樞神經系統4個,自身免疫疾4個。

表1:2023年全球制藥50強排名

聲明:化學加刊發或者轉載此文只是出于傳遞、分享更多信息之目的,并不意味認同其觀點或證實其描述。若有來源標注錯誤或侵犯了您的合法權益,請作者持權屬證明與本網聯系,我們將及時更正、刪除,謝謝。 電話:18676881059,郵箱:gongjian@huaxuejia.cn